发布时间:2024-11-08

阅读量:918

近期疫情在海外持续蔓延,许多业界人士对日本的芯片材料供应忧心忡忡。万一断供了怎么办?这不是杞人忧天,4月22日,全球最大石英元件龙头精工爱普生就宣布,日本境内所有工厂将停工12天,配合防疫工作。 另外,索尼、瑞萨、村田、夏普、松下、佳能、东芝等芯片产业链上的大厂也纷纷出现短暂停产的状况。我们知道,日本在芯片材料上具有强大的地位,比如光刻胶,全球前5大公司就占了85%的市场份额,其中前4大公司都是在日本。 日本芯片材料的供应安全问题,就像一把达摩克里斯之剑悬在中国芯片产业的头上。结果就是,A股市场对半导体材料的国产替代预期非常强烈。而需要替代的,不仅仅是光刻胶,是方方面面。

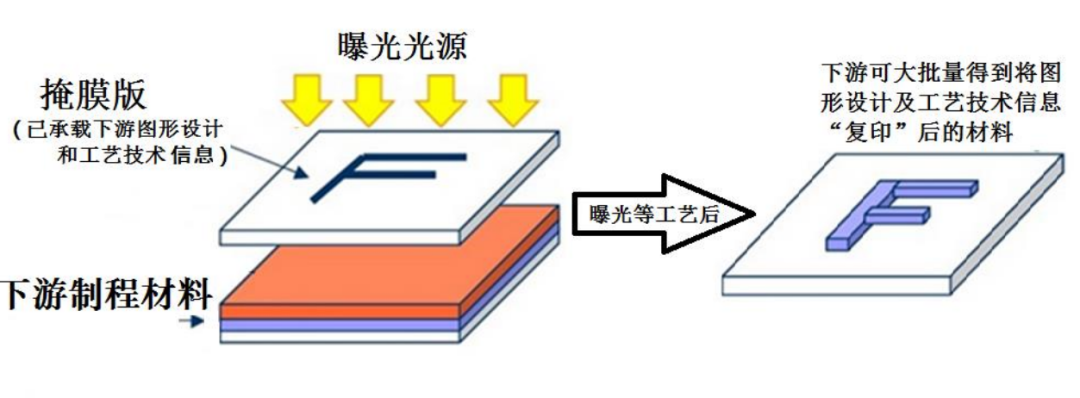

当晶圆准备好之后,接下来就是开始制作芯片。而制作芯片流程的第一步是光刻,也就是把电路图印到晶圆上,怎么印? 首先需要准备掩膜版,也就是光罩。根据事先设计好的电路图做成光罩,光刻机的光源通过光罩之后,就把电路图印在晶圆上,而光罩就类似底片。

2018年,全球半导体制造材料市场规模为322亿美元,其中光罩的市场规模大约45亿美元,占制造材料的14%,规模仅次于硅片。 所以我们有必要来了解一下这款重量级的产品。目前,全球前五大生产光罩的公司分别是凸版印刷株式会社(TOPAN)、大日本印刷、HOYA、SK电子和Photronic,其中前四家是日本公司,最后一家是美国公司。重点在于:又是日本! 凸版印刷株式会社在1900年靠电铸凸版印刷起家。现在凸版印刷公司既有传统印刷业务,也有光罩业务,而且光罩业务还是全世界最强的。 在2005年,凸版印刷以6.5亿美元收购杜邦光掩模公司(DuPont Photomasks),杜邦光掩模是全球三大光罩公司之一,并购完成之后,凸版印刷成为全球光罩龙头企业。之后,凸版印刷不断通过并购来巩固公司在光罩领域的龙头地位。 除了光罩,凸版印刷还在加速布局OLED市场,例如2010年并购卡西欧旗下显示器业务,2012年收购夏普液晶面板子公司部分股权。发展到今天,凸版印刷全球光罩市场占了近30%的份额。 在A股市场,清溢光电(688138)是国产光罩的龙头。清溢光电成立于1997年,成立后的第二年,清溢光电就研发出了国内第一张大面积高精度铬版光罩。2005年,清溢光电推出国内第一张Reticle掩膜版,这就是一款用于集成电路的光罩。 清溢光电的光罩用在两个方面,一个是芯片,另外一个是平板显示器。其中,清溢光电的平板显示掩膜版全球排第六。2019年,清溢光电营业收入为4.8亿元,净利润为7028万。 很明显,清溢光电规模还小,还有很大成长空间。但是清溢光电却得到了很多大客户的认可。例如清溢光电的客户包括长电科技、中芯国际、士兰微和英特尔等,这些都是实力非常强的芯片公司。

2

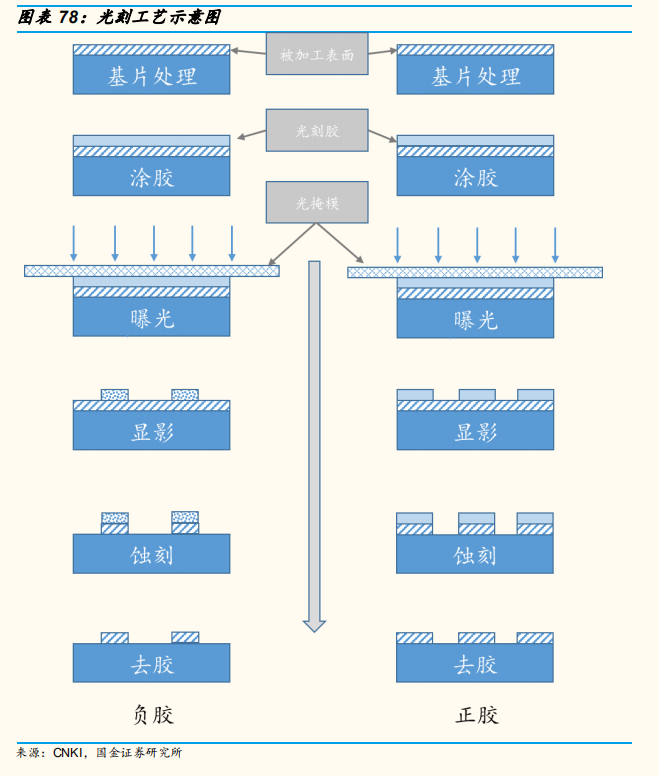

在芯片制造的过程中,并非是激光经过光罩就直接在硅片上刻出电路图,而是需要进行特殊的加工处理。就像你拿光照到石头上一样,关掉光源照样什么也没有。要想完成光刻,必须有光刻胶,必须事先在硅片上涂上光刻胶。 那什么是光刻胶?光刻原理具体是怎样的?光刻胶又称光致抗蚀剂,是指通过紫外光、电子束、离子束等照射或辐射,其溶解度发生变化的耐蚀刻薄膜材料。 在光刻的时候,原理是这样的: 首先在硅片上涂上光刻胶,光刻机的激光透过光罩照在涂有光刻胶的硅片上,于是光刻胶的溶解度就会发生变化。也就是说,被光照到的地方和没被光照到的地方,溶解度不同。 接着,再用化学品将多余的部分溶解清洗掉,于是就形成了与光罩完全对应的电路图,后面通过蚀刻将所需要的图形加工到硅片上,于是硅片上的电路图就出来了。 从性质上来讲,光刻胶分为正光刻胶和负光刻胶,被光照到使溶解度增加的是正光刻胶, 溶解度减小的是负型光刻胶。不管是正是负,总之就是要让被照到的和不被照到的地方形成溶解度不同的区域,然后把不想要的那部分区域溶解去掉即可。

通常,光刻胶是由成膜树脂、感光化合物和溶剂三种主要成分组成具有光化学敏感性的混合液体。光刻胶的种类很多,包括g线光刻胶、i线光刻胶、h线光刻胶、KrF光刻胶、ArF光刻胶和辐射线光刻胶等。 听没听懂,没关系。总之,你要知道的是不同种类的芯片,不同制程的芯片,使用的光刻胶不一样,制作的难度也不一样。 1954年,柯达公司合成了一种感光聚合物叫做聚乙烯醇肉桂酸酯,这是一种负光刻胶,也是人类最早的负光刻胶。到2018年,全球光刻胶市场规模16亿美元,规模不大,但种类不少。 而且没有光刻胶,芯片这事还真就干不成。另外,光刻胶市场同样是一个高度垄断的市场,全球前5大公司市场份额超过85%。而前4大光刻胶企业都是日本公司,分别是合成橡胶、信越化学、东京应化和住友化学。其中,合成橡胶JSR是日本最大的合成橡胶生产公司,也是全球最大的光刻胶生产企业。

由于光刻胶市场规模不大,所以你很少会找到一家专门做光刻胶的上市公司。往往都是某家化学公司在做化工产品的时候,顺便把光刻胶给做了。 在2017年,我国光刻胶市场规模5.6亿元,但却撑起了上万亿的芯片市场。另外,国内光刻胶主要集中在印制电路板领域,在高端芯片市场,自给率不到10%。其中12寸硅片所用的ArF光刻胶,国内尚未有公司能够量产,基本全靠进口。 其实早在上世纪70年代,我国就有研究光刻胶。目前,国内光刻胶主要厂商是北京科华和苏州瑞红。其中,北京科华已经完成i线和g线光刻胶生产,这两款光刻胶国内已经实现10%的自给率。 北京科华的创始人是陈昕。陈昕1985年到美国读高分子专业研究生,毕业后去一家美国光刻胶公司上班。2004年,陈昕在国内创办北京科华微电子材料有限公司,专做光刻胶。经过多年的努力,北京科华已经成为中国第一家具有国际水准的光刻胶企业。 在2015年,南大光电(300346)出资4272万受让北京科华14.24%的股份,之后向北京科华增资8000万,增资后合计持有北京科华31.39%的股份。后来,北京科华不断增资,截止目前南大光电持有北京科华9.18%的股份。另外,A股的高盟新材(300200)也持有北京科华3.67%的股份。 南大光电除了投资北京科华,公司自身也在发展光刻胶业务。2018年,南大光电新设了光刻胶事业部,还成立了子公司宁波南大光电材料有限公司,全力推进ArF光刻胶项目。同样是在2018年,南大光电ArF光刻胶立项,获得中央财政拨款1.33亿元,而ArF光刻胶是用于12寸硅片的光刻胶,技术水准非常高。目前,南大光电投资的北京科华KrF光刻胶已经能实现小规模供货。 除了北京科华,中国另外一家领先的光刻胶企业是苏州瑞红,而苏州瑞红是晶瑞股份(300655)旗下的一家子公司。苏州瑞红目前实现了半导体光刻胶中i线光刻胶的量产。2018年,苏州瑞红已经获得中芯国际和扬杰科技的光刻胶订单。而在2018年,晶瑞股份光刻胶业务收入不到9000万,规模还小,还有很大增长空间。 目前,晶瑞股份主营业务是超净高纯试剂和光刻胶等材料。在2018年,南海成长将金瑞股份755万股转让给上海聚源聚芯,上海聚源聚芯目前持有晶瑞股份4.99%的股份,是晶瑞股份的第四大股东。上海聚源聚芯成立于2016年,其中大基金出资占比45.09%,所以金瑞股份的股权转让实际上引入了大基金这个重量级的股东。 目前,晶瑞股份用于4-5英寸分立器件的光刻胶市占率高达60%,所以在光刻胶市场也算是细分龙头了。上海新阳(300236)主要业务是做电子化学品,但是现在还拓展到硅片、设备和光刻胶领域。 2018年,上海新阳与邓海博士团队共同设立上海芯刻微材料技术有限责任公司,主要进行ArF光刻胶项目,目前上海新阳持有上海芯刻100%股权。另外,有的公司虽然不生产光刻胶,但是生产光刻胶化学品,强力新材就是这样的公司。 强力新材(300429)是国内光刻胶专用化学品龙头,公司成立于1997年。强力新材的产品主要有印制电路板、液晶显示器和半导体光刻胶专用光引发剂。什么是光引发剂?光引发剂又称光敏剂或光固化剂,这种材料在被光照射后会吸收一定波长的能量,引发单体聚合交联固化的化合物。 总之,就是被光照射后会固化,还记得前面我们说的光刻胶特性吗,被光照到和不被照到的地方溶解度不一样,就是这个原理。目前,强力新材的干膜光刻胶用光引发剂市场份额达到70%,全球第一。 对于强力新材KrF光刻胶引发剂光酸及其中间体,其中光酸打破了国际垄断,目前市场份额已经排名全球第三。在2018年,强力新材的营业收入为7.4亿元。从2013年到2018年,强力新材营收增长率都维持在两位数以上,年均增速为26%。所以说强力新材虽然目前营业收入规模不大,但是成长速度却很快。 至于说,为什么强力新材营业收入规模不大,怎么在某些细分领域就坐上了行业龙头的位置?因为光刻胶的市场规模本来就不是非常大。

3

有了光刻胶,在对硅片进行光刻和刻蚀的过程中,还需要不断的对晶圆进行清洗,这其中就需要用到湿电子化学品。湿电子化学品也叫超净高纯化学试剂,芯片在制造过程中如果遇到污染,很容易造成芯片内电路损坏,所以需要用湿电子化学品清洗。 其实,湿电子化学品主要就是高纯硫酸和双氧水,硫酸和双氧水在芯片湿电子化学品中的用量占比达到60%。例如每加工1万片6寸晶圆大概会消耗5.6吨双氧水,而1万片8寸晶圆需要消耗8.67吨,1万片12寸晶圆的双氧水需求量高达80吨。 在2018年,国内双氧水产能1373万吨,其中半导体领域双氧水需求10万多吨。双氧水和硫酸,都很常见,问题的关键在于“高纯”两个字。 湿电子化学品分为五个等级,G1到G5,其中G5是最高级。而芯片级要求在G4和G5等级,但是国内能够达到芯片级的企业并不多。2018年,全球半导体化学品市场规模为19.3亿美元,中国市场规模大概为4.4亿美元。 全球湿电子化学品同样属于寡头垄断市场,主要企业包括德国巴斯夫、美国霍尼韦尔、日本关东化学、日本三菱化学和韩国东进等。目前我国80%左右的湿电子化学品依赖进口,但好在自身还有一定的生产能力。其中A股湿电子化学品企业主要有江化微和晶瑞股份。

晶瑞股份(300655)除了生产湿电子化学品还生产光刻胶,关于光刻胶在前面我们已经谈过了,现在主要来看湿电子化学品。在湿电子化学品方面,晶瑞股份的产品主要包括氢氟酸、硝酸、双氧水、盐酸、硫酸、氨水和异丙醇等。 其中,晶瑞股份的氨水和双氧水达到了G5等级,而高纯双氧水是芯片制造用量最大的湿电子化学品之一。早在2001年,晶瑞股份就进入了高端双氧水业务,并且打破了国际垄断。2008年,晶瑞股份高端双氧水突破G3等级,2013年突破G4等级,2016年达到G5等级。 目前晶瑞股份G5级双氧水正在中芯国际上测试,并实现向华虹、方正半导体供货。在硫酸方面,2018年晶瑞股份收购江苏阳恒80%的股权,获得每年30万吨硫酸的产能。并且江苏阳恒2018年决定投资建设年产9万吨的电子级硫酸项目。在半导体材料领域,我们想对晶瑞股份的评论是:有前途。因为晶瑞股份光刻胶和湿电子化学品都做得不错。 在2019年,晶瑞股份的营业收入为7.56亿元,总资产为13亿元,同样规模还很小,但是前途很大。 江化微(603078)也是一家生产湿电子化学品的公司。目前江化微的产品普遍达到G2和G3级,部分产品达到G4等级。除了晶瑞股份和江化微,A股市场中的多氟多、巨化股份、嘉化能源、滨化股份、 三美股份、澄星股份、光华科技和兴发集团都有涉及湿电子化学品业务。 总之,对于湿电子化学品,市场规模不大,但涉及的公司不少。感兴趣的朋友可以慢慢挖,在此我们也不能全都说到。不过,我们认为重点关注龙头公司就够了。

4

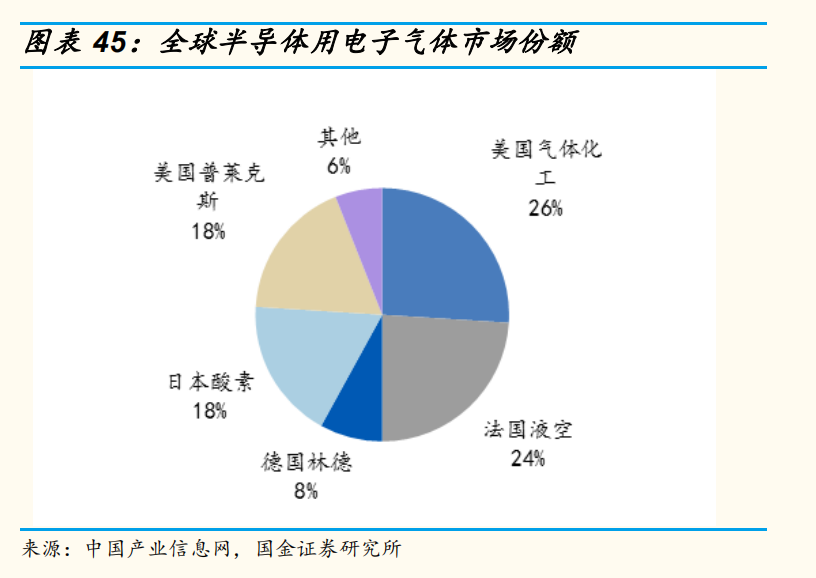

电路刻到了硅片上,要想让芯片运作起来,需要有一个前提,那就是刻在硅片上的晶体管要有开关特性。电路要想有开关特性,就需要离子注入,而离子注入就需要电子气体,又叫电子特气。 2018年,电子气体的规模为45.1亿美元,国内市场规模约46亿元,电子气体规模是仅次于硅片的半导体材料。用在芯片上的电子气体首先的特点是高纯,大部分电子气体的纯度达99.99%以上。而且大部分电子气体具有高压、易燃、高腐蚀和剧毒的特点。 电子气体也是一个高度垄断的市场,主要公司包括美国空气化工、普莱克斯、德国林德集团、法国液化空气和日本大阳日酸株式会社,这几家公司占了90%以上的市场份额。

在A股市场,华特气体(688268)是中国电子气体的先行者。2017年,华特气体公司的Ar/F/Ne、Kr/Ne、Ar/Ne和Kr/F/Ne等4种混合气体通过了阿斯麦公司的产品认证。也是我国唯一通过阿斯麦公司认证的气体公司。 我们知道,阿斯麦是全球最大的光刻机生产企业,其最贵的极紫外光刻机,一台价格上亿美元,有钱还不一定买得到。华特气体能够通过阿斯麦的认证,实力自然是有的。 我们再来看看华特气体的其他客户,大概就能理解公司的实力了。华特气体的客户包括中芯国际、长江存储、台积电和士兰微等公司,国际上还有英特尔、德州仪器和SK海力士等大公司,这些都是国际芯片界的顶级玩家。 2018年,华特气体的电子气体收入为4亿元,占公司业务收入的48%。其中最大的两个客户是中芯国际和台积电。除了华特气体,昊华科技(600378)在电子气体生产方面也较有实力。因为在2018年,昊华科技收购母公司中国昊华旗下11家科研院所,转型为先进材料和特种化学品提供商。 其中,昊华科技旗下的黎明院和光明院是国内知名电子气体生产企业,而光明院是我国唯一以特种气体为主要研究和开发方向的研究院所。三氟化氮是良好的蚀刻剂和清洗剂,目前国内生产三氟化氮的企业主要是中船重工旗下的718所和黎明院。 2018年,中国大陆三氟化氮市场用量7405吨,而黎明院产量为3000吨。也就是说黎明院的三氟化氮产能占中国大陆用量的41%,并且占到全球用量的10%。另外,718所三氟化氮年产能高达6000吨,后续还有望增加到1.5万吨,至于说为什么718所和黎明院的三氟化氮产量会超过大陆市场的需求量?当然了,大陆用不完,还可以出口嘛! 四氟化碳是一种广泛用于蚀刻的电子气体,我国芯片公司用的四氟化碳50%需要从日本进口,国内能够生产四氟化碳的公司主要包括雅克科技和华特气体。而昊华科技旗下的黎明院准备投资建设年产1000吨的四氟化碳项目,项目投产后将成国内第二大四氟化碳生产公司。 高纯氨可以生成高质量的氮化硅薄膜,2010年林德公司在厦门投产我国首座电子级高纯氨生产工厂,氨纯度达到7N。而金宏气体(831450)是国内超纯氨龙头,公司在新三板上市。 2011年,金宏气体实现7N电子级超纯氨的生产,目前超纯氨年产能8500吨,在国内超纯氨市场占有率超过50%。另外,昊华科技旗下的光明院也是国内最早进行超纯氨研发的单位之一,现在准备建年产1000吨的超纯氨生产线。还有,718所和黎明院是重要的电子级六氟化钨生产企业,其中黎明院六氟化钨年产能600吨。

5

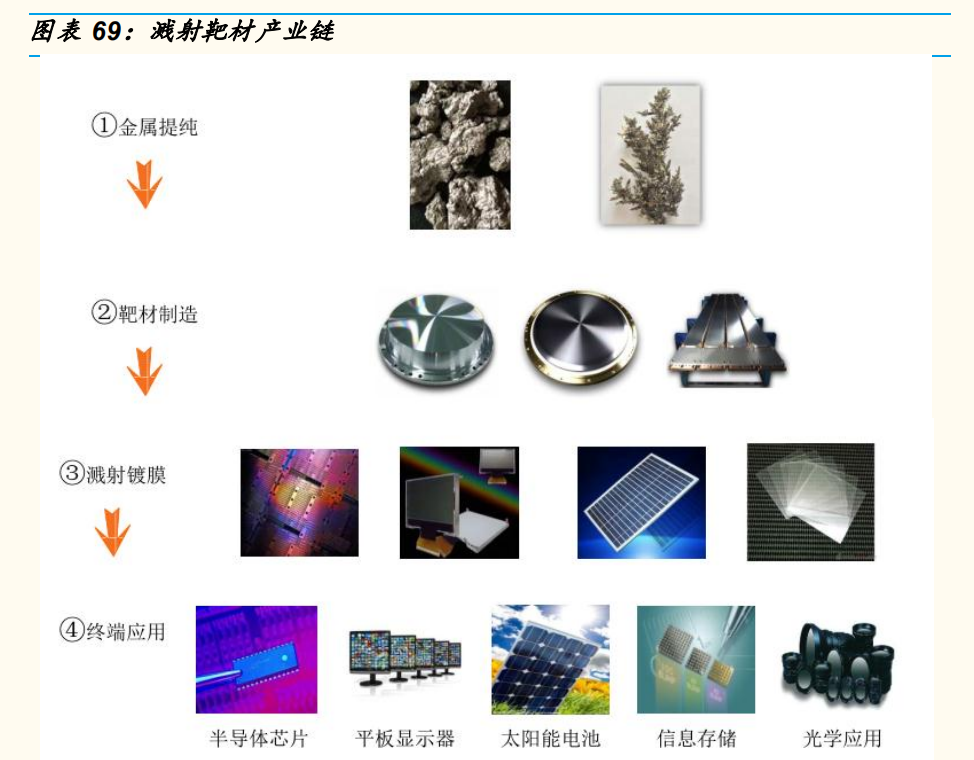

当把电路图刻到了晶圆上,做了各种清洗,注入了离子,有了开关特性,但是还要把芯片上的电子元件连接起来才行,就像你把所有的元件都摆放好了,然后你要用导线把他们相互连接起来,这就需要用到溅射。

溅射主要是制备薄膜材料,是物理气相沉积(PVD)技术的一种。溅射的大概意思是说用离子轰击靶材,然后靶材上的原子被轰出来,最后掉在单晶硅的基板上,然后形成特定功能的金属层,从而形成导电层或者阻挡层等,这就是金属化。 当在芯片表面形成金属层后,再用光刻或者刻蚀,将不要的部分去掉,于是芯片表面就留下了金属细线,这就能让芯片上各种元器件连接起来了。 高纯溅射靶材主要是指纯度为99.9%到99.9999%的金属或非金属靶材。高纯溅射靶材包括铝靶、钛靶、钽靶和钨钛靶等。其中,8寸晶圆生产中主要用到铝靶和钛靶,12寸晶圆主要用到钽靶和铜靶。

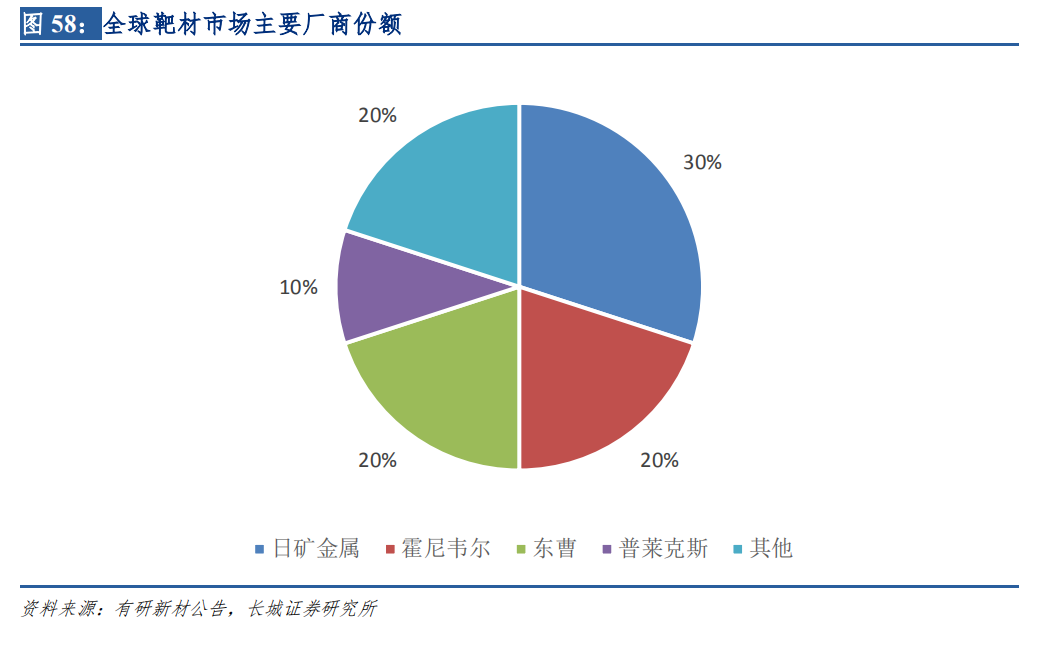

2018年,全球半导体用靶材市场规模约为14亿美元,其中晶圆制造用靶材市场规模为8.4亿美元,封装测试用靶材市场规模为5.3亿美元。溅射靶材同样属于寡头垄断市场,主要企业包括日本日矿金属、美国霍尼韦尔、日本东曹、美国普莱克斯和日本住友化学等。

日矿金属是全球最大的靶材公司,市场份额全球占比30%,霍尼韦尔和东曹全球市占率同为20%,位列行业第二。这就意味着,在靶材市场,全球前三的公司就占了70%的市场份额,也是高度垄断。

6

国内生产溅射靶材的公司主要包括江丰电子、有研新材、阿石创、四丰电子和晶联光电。但是阿石创、四丰电子和晶联光电主要生产的是面板靶材。生产半导体靶材的主要公司是江丰电子和有研新材,这就是我们今天重点关注的对象。 江丰电子在芯片靶材市场是唯一能与日本和美国竞争的中国企业。2015年,江丰电子在半导体靶材市场占有率6.9%,而2017年提升到11.3%,虽然和国际巨头还有距离,但是差距也不小了。 江丰电子(300666)的创始人是姚力军。姚力军在日本国立广岛大学获得博士学位后,在1997年进入Royka Matthey Corporation 担任产品研究员。2000年到2003年,姚力军在霍尼韦尔公司工作,并且在2003年调任霍尼韦尔电子材料事业部中国区总经理,而霍尼韦尔就是全球排名第二的靶材公司。 2005年,姚力军决定回国创业,他带着40个集装箱加1个散货船的设备回国,还带了多名专家和多项核心技术回国,成立江丰电子,主要做靶材。江丰电子的靶材包括铝靶、钛靶、钽靶和钨钛靶等。 目前,江丰电子的超高纯金属溅射靶材在7纳米技术节点已经实现批量供货。2009年,江丰电子正式向中芯国际和台积电两大晶圆代工厂巨头供货。 目前江丰电子的靶材进入全球280多个芯片制造厂,公司生产的靶材纯度已经很高,其中铜纯度≥99.9999%,铝、钛纯度≥99.999%,钽纯度≥99.99%。 2017年,江丰电子钽靶营收1.46亿元,占公司营收比例约为26.55%,这是江丰电子收入最大的板块。其次是铝靶和钽靶,这两种靶材的营收规模差不多,大约为1.42亿元,占公司营收的25.82%。而钛靶的营收大约为1亿元。2018年,江丰电子的营业收入为6.5亿元,总资产14亿,目前规模还比较小,还有很大成长潜力。 另外一家芯片靶材公司是有研新材(600206)。1999年,由北京有色金属研究总院旗下的半导体材料国家工程研究中心、红外材料研究所及北京金鑫半导体改组设立有研硅股。 有研硅股一开始主要从事单晶硅业务。2014年,有研硅股注入有研亿金、有研稀土和有研光电等公司,于是公司业务转型成为稀土、高纯金属靶材和光电材料业务,这一年公司也改名为有研新材。 有研新材旗下子公司有研亿金的高纯金属靶材实力国内领先,目前有研亿金已经开发了30多种金属靶材。有研亿金成立于2000年,2005年公司研制出4-6寸AI/Ti/Pt靶材。在2006年,有研亿金推出6N超高纯铜溅射靶材产品,打破国外垄断。到2011年,有研亿金成为中芯国际的供应商。 有研亿金除了经营靶材业务,历史上还有医疗业务,不过在2016年有研亿金将医疗器械业务分离出去,专心做好靶材。2018年,有研亿金利润为3932万,占到有研新材净利润的50%,可见靶材已经成为有研新材主要的业务。 有研亿金高纯金属材料产量2016年为49.86吨,而到2018年,公司高纯金属材料产量就高达117.8吨,处于快速成长的态势。2019年,有研新材营业收入高达105亿元,利润先不说,规模至少上来了。 看完半导体材料市场的分析,是不是觉得:哎!造芯片,太不容易了。但正是因为不容易,行业壁垒才高。而只有行业壁垒高,投资的确定性机会才大。半导体材料总体而言是市场规模小,种类多,但却是制造芯片的关键。 由于半导体材料涉及公司非常多,我们也难以一一分析到。但我们认为,一方面可以关注细分领域的龙头。另外一方面,在各个细分领域努力多翻石头,一定能够发现优质标的。 虽然半导体材料目前实力最强的依然是日本,但日本的下游衰败和中国对产业链安全的关注,使得自主可控将是一个可见的大趋势。这次百年一遇的疫情,或许将成为中国芯片产业链整体崛起的一次黄金机会。